波克夏股東會登場,巴菲特如何看待近期市場事件及經濟前景?

5月6日波克夏公司(Berkshire Hathaway)舉行年度股東大會,掌門人股神巴菲特(Warren Buffett)如何看待近期市場事件及經濟前景,成為投資人關注的焦點。銀行危機及債務上限問題環繞,巴菲特稱美國不會放任銀行擠兌及政府違約;美國利率或已達到限制經濟增長的水準,巴菲特坦言「經濟飆升時期」結束。

過去一年金融市場並不平靜,Fed激進升息,使經濟徘徊在衰退邊緣,3月美國矽谷銀行倒閉引發的銀行業風波至今尚未平息,近期美國債務上限談判陷入僵局,又加深投資人的疑慮。

5月6日波克夏公司(Berkshire Hathaway)舉行年度股東大會,掌門人股神巴菲特(Warren Buffett)如何看待近期市場事件及經濟前景,成為投資人關注的焦點。

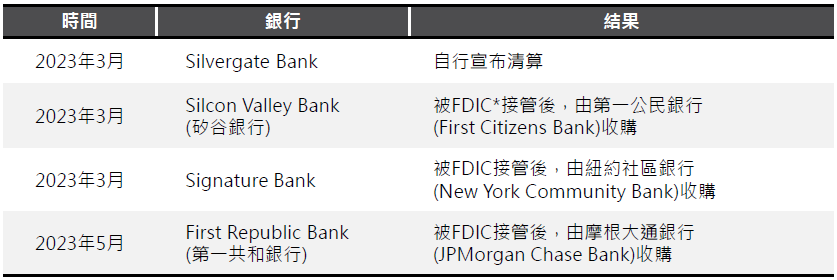

自從3月美國矽谷銀行倒閉以來,美國已有三家中小型銀行遭到接管、收購(表一)。近日,在PacWest(西太平洋銀行)宣布考慮出售或拆分等「戰略選項」後,該銀行及其他地區性銀行股遭拋售,股價大跌,但數日後又迎來反彈,區域銀行倒閉事件餘波盪漾。

*FDIC:美國聯邦存款保險公司。資料來源:復華投信整理,2023/5。

另一方面,近年來,美國政府債務大幅增長,今年1月再次達到國會設定的舉債上限。現階段,在等待國會通過法案提高上限的同時,美國財政部正使用非常規措施,以維持政府運作。然而,市場擔心若國會兩黨無法及時達成共識,使法案受阻,恐將對美國財政和經濟造成負面衝擊。

對於銀行危機及債務上限問題,巴菲特表示:「人們的恐懼心理是具有傳染力的。擠兌可能在一夕之間發生。如果政府允許存戶賠錢,將導致銀行擠兌並擾亂全球金融體系。這不是美國會做的事;同樣的,政府也不會放任債務上限問題導致世界陷入動盪。」

現階段,美國銀行業風波並未引發系統性危機。巴菲特認為,人們不應該對近期發生的銀行業風波感到過於擔憂,因為政府機構第一時間出手救市,使所有存款都得到了保障;但他也表示,在投資決策上,須更加謹慎應對。

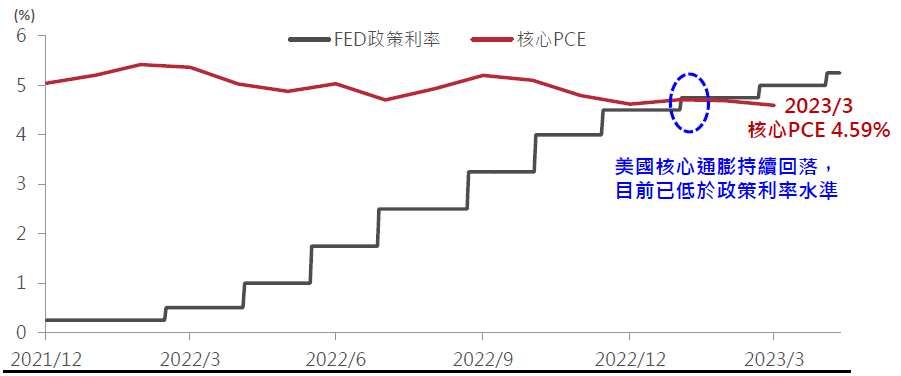

5月份美國FOMC會議決議升息一碼,基準利率升至5.00%~5.25%區間,並表示利率已經達到或接近足以抑制經濟的水準,並暗示6月可能停止升息。有鑑於美國核心通膨已觸頂回落並低於Fed政策利率水準(圖一),此將使得經濟及通膨持續降溫,人們關注焦點逐漸轉向經濟增長持續性。

資料來源:Bloomberg,2021/12/31~2023/5/11。

對此,巴菲特表示:

「更高的利率和銀行業壓力加劇了人們對美國經濟衰退和信貸緊縮的擔憂。」

「現在的市場環境已經跟六個月前不同,經濟『飆升時期』正在結束。」

「現在波克夏旗下許多企業都面臨庫存壓力,預計末來大多數業務收益可能會走低。」

觀察美國企業獲利表現,第一季S&P 500預估企業獲利年減0.7%(資料來源:Refinitiv,截至2023/5/5),的確正在走緩;但整體來看,獲利衰退的幅度並不如市場預期的悲觀。在已公布的419間企業財報中,營收、獲利優於分析師預期的比例各為74.5%及77.1%,此數據也好過長期平均的62.1%及66.3%。

現階段,美國經濟增長動能放緩但就業市場保持強勁,企業獲利微幅衰退但優於分析師預期,銀行倒閉事件和債務上限問題持續干擾市場但尚未造成系統性危機,整體宏觀前景憂喜參半,評估短期內,金融市場將延續震盪走勢,建議維持中性配置。

隨著通膨率觸頂回落且利率或已達到可抑制經濟增長的水準,Fed可能即將停止升息,利率風險下降,後續觀察重點轉為經濟前景變化,並密切留意區域銀行倒閉風波是否進一步擴大。

獲得第一手市場資訊、申購優惠、最新理財講座、文章與影音資訊!