降息預期及AI趨勢,兩大動能維繫股市向上

美國7月CPI公布符合預期、降息預期上升,以及美國再延長對中國關稅談判三個月之寬限期,使得股市風險情緒維持穩定。

上週股市維持震盪上漲走勢,主要驅動股市上漲因素包括美國7月CPI公布符合預期、降息預期上升,以及美國再延長對中國關稅談判三個月之寬限期,使得股市風險情緒維持穩定。

雖然週五公布的零售銷售數據符合預期,使得降息預期有所降低,但仍維持美國聯準會(Fed)於9/17降息機率八成以上預期;另外,川普表示可能對半導體課徵200%至300%關稅,使費城半導體指數週五下跌2.26%,不過因台積電已至美國設廠可望免徵關稅,美股掛牌的台積電ADR週五下跌0.88%。

(個股與相關數據資料僅供說明之用,不代表投資決策之建議。)

主要影響股市表現因素包括:

美國7月CPI(消費物價)月增0.2%(預期0.3%),年增2.7%(預期2.8%),核心CPI(扣除能源及食物)月增0.3%、年增3.1%(前月2.9%),符合預期的CPI數據,加上美國財政部長表示9月Fed降息2碼,使得Fed於9/17降息預期機率一度升至九成以上。

不過週五公布的7月零售銷售金額月增0.3%、年增率仍達3.9%,經濟放緩擔憂降低,再加上最新的通膨預期數據亦反彈,使Fed將在9月降息機率降至85%。

此外,週四公布的7月PPI(生產者物價)月增0.9%、年增率3.3%(前月2.4%)明顯高於預期,此顯示廠商目前將關稅成本轉嫁給消費者比重仍有限,加上整體物價指數中,商品類物價權重僅占三成左右,若不擴散影響至服務業之物價,關稅對影響整體物價之力道將仍屬溫和,為防止就業市場惡化,Fed仍可能於9/17開始降息。

除了降息預期之外,在AI驅動企業獲利成長態勢不變下,仍為支撐股市震盪向上之主要因素。台股上市公司7月營收月增2.6%、年增3.3%,1-7月營收年增12.3%,金額亦為歷史新高表現。

目前預估2025年及2026年,美股企業獲利分別可成長10.1%、13.8%,台股企業獲利則分別成長9.5%及14.3%,以美股及台股2026年獲利預估本益比分別為21.5倍及16.5倍,仍在合理區間之內(IBES Thomson Reuters,Bloomberg,2025/8/8)。

近期股市亦因公布第二季財報,反應業績表現,使個股表現有所差異,不過匯損影響已並非決定股價表現之主要因素,公司的本業業績成長與營運展望,仍為影響股價表現之關鍵。

隨著台幣已非單向升值走勢,加上短期股市漲幅已大,上週外資買盤減弱,使台股已近歷史新高之下,轉為震盪小幅上漲盤堅表現。一般投資人隨著關稅政策不確定性因素下降而轉為樂觀,上週台股融資餘額增速出現4月以來最快增速,類股、個股持續輪動,同類股的比價輪動亦持續進行。

總計一週(2025/8/11-8/15)美股道瓊、S&P500、Nasdaq、費城半導體指數分別上漲1.7%、0.9%、0.8%、1.3%,台股一週上漲1.3%以24,334點收盤。美國10年期公債殖利率一週彈升6個bps至4.3%,美元指數下跌0.4%至97.87,油價(WTI)則一週下跌1.7%。

廠商轉嫁關稅成本給消費者幅度仍有限,在通膨增溫但不失控程度,通膨預期未明顯擴散下,9月Fed降息仍可期。

美國7月整體CPI月增0.2%低於預期,但PPI月增0.9%卻明顯高於預期,其中之原因,以及對未來美國物價與Fed降息決策是否產生影響?分析如下:

CPI為消費物價、PPI為生產者物價,7月PPI增幅明顯高於CPI增幅,顯示因關稅,企業的進貨及原物料成本確實上升了,只是轉嫁給消費者的比例仍不高。

原因是廠商的生產成本中,除了原物料及中間品外,尚有其他成本,且終端品牌售價可能遠高於取得成本,再加上尚需考慮消費者購買意願,故CPI增幅明顯不如PPI增幅為合理現象。

過去PPI主要受能源及原物料價格的波動,波動幅度原本就比較高,除了原物料導向的公司,廠商通常會自行吸收較多的成本。

不過從美國勞工統計局7月份PPI的細部資料觀察,除了能源及原物料價格,此次大幅上升的另一因素是貿易服務項目月增2.0%,導致服務類PPI亦月增1.1%,甚至超過了整體PPI的月增幅。

因此,7月份的PPI上升,還是有一半以上的因素可歸因於關稅因素,只是廠商未來會不會再轉嫁給消費者。不過就算廠商再進一步轉嫁給消費者,只要不出現連鎖性的漲價預期,因關稅造成的物價上漲,仍可能為一次性的影響。

受近期就業市場轉弱,以及主要科技產品並未被課徵關稅;因此,廠商未來轉嫁消費者的幅度可望控制在一定範圍內。

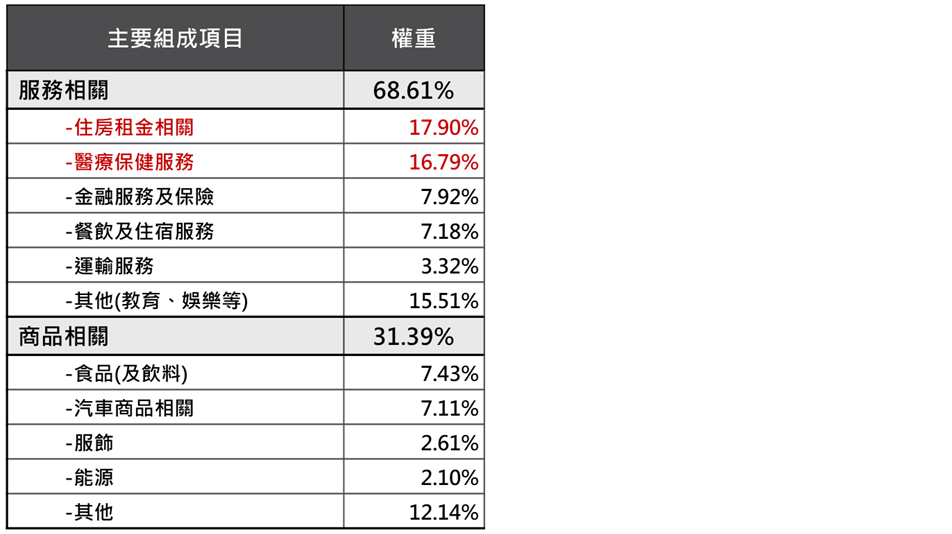

就Fed最重視的PCE(消費支出物價)而言,其商品類及股務類權重分別佔三成及七成左右(見下表),關稅影響較直接的主要在於商品類相關產品,只要通膨預期不擴散至被課關稅以外的七成的服務類物價,物價的增幅在下半年溫和上升後,至2026年可望增速再下滑。

所以,Fed為防止就業市場惡化,9月起漸進式的降息,並持續觀察關稅對物價的影響調整政策及降息速度,仍是合理的政策預期。

本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。資料來源:Bloomberg,2025/8,復華投信整理。

獲得第一手市場資訊、申購優惠、最新理財講座、文章與影音資訊!